こんにちは、ヒデです。

私は50代を定年に向けたリハーサル期間として、第二・第三の収入源を作る取り組みをしています。

第二の収入源はブログの収益化、第三の収入源は株式による配当収入を目指しています。

定年が近くなる50代・60代は、収入を得られる期間が短いことや相場が急落した際に取り戻す期間も短いことから、投資のリスク許容度が低いとされています。

定年が近づいているサラリーマンが、資産運用の失敗をできるだけ減らすためには、どのような運用方法があるのでしょうか。

今回の記事では、資産運用を考えている投資初心者に「資産運用のリスクをコントロールする基本的な考え方」についてご紹介します。

この記事を読んでほしい人

- 資産運用は始めたい投資初心者の人

- 失敗の少ない資産運用の方法を知りたい投資初心者の人

投資の判断について

この記事は私の経験に基づいた考えであり、投資の勧誘を目的としたものではありません。

投資商品や投資の時期などの決定については、ご自身で判断をお願いいたします。

資産運用のリスクについて

資産運用のリスクとは、将来の不確実性や金融商品の値動きの大きさを指しています。

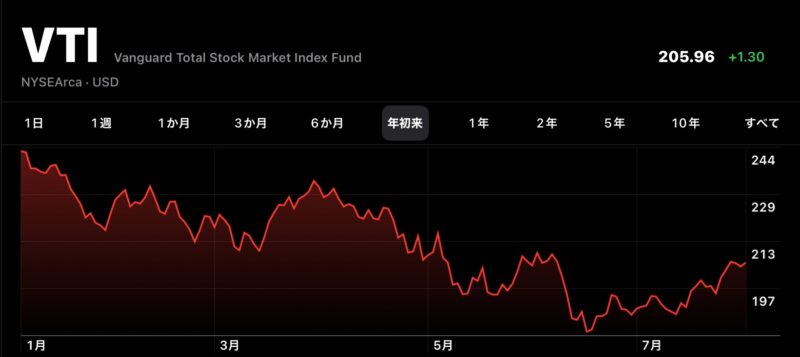

例えば、米国のETFである「VTI」は2022年初来から約25%下落しており、年初から「VTI」に投資をしている方は元本割れの状態になります。

この様に株式や投資信託など、元本割れのリスクがある資産のことを「リスク資産」と言います。

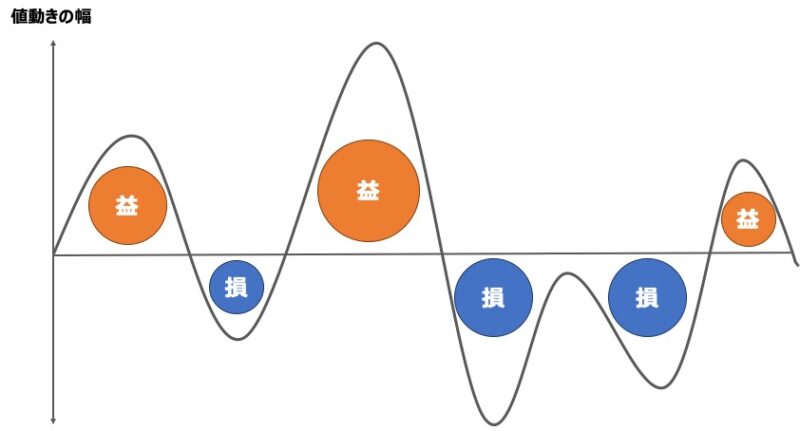

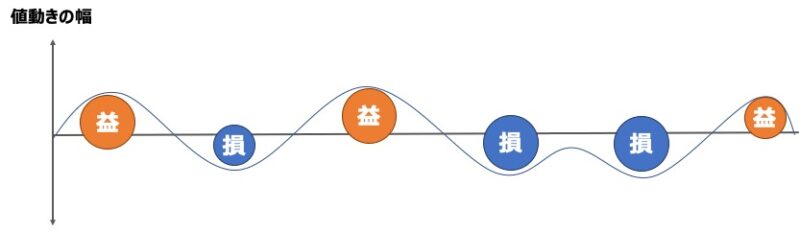

左の商品と右の商品を比べると、左の商品のほうが値動きの幅が大きくなっています。

投資リスクを考えた場合、左の商品のほうが投資リスクは大きくなり、初心者には不向きであると思います。

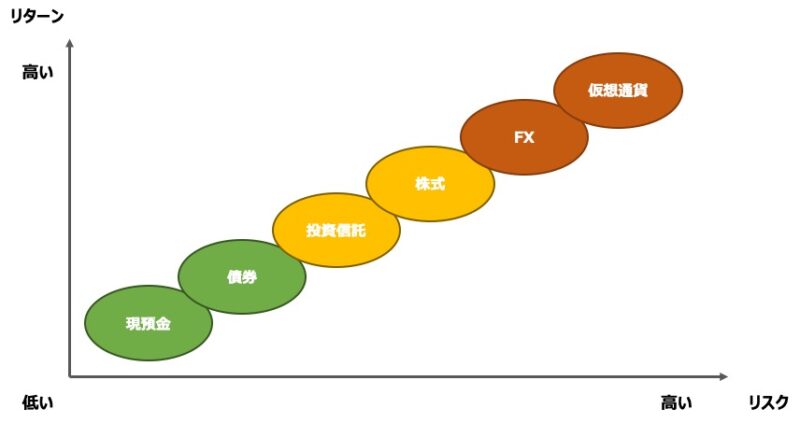

一般的な投資リスクは現預金や債券が低く、株式やFX等は高いとされています。

値動きの大きいリスク資産は、大きなリターンが得られることもありますが、値下がりする幅も大きくなるので、自分自身のリスク許容度を認識して資産運用を行うことが大切です。

リスクの種類について

金融商品には、値動きを左右する様々なリスクがありますので一例を示します。

- 価格変動リスク:景気や企業業績などにより変動します。

- 為替変動リスク:為替相場の変動により、外貨建て資産の価格が変動します。

- カントリーリスク:国の政治経済、社会情勢により変動します。

- インフレリスク:継続的な物価上昇により金融商品の価値が相対的に変動します。

リスク許容度について

リスク資産を運用していると、資産の評価がマイナス(損失)に振れることを経験します。

自分の資産がどのくらいマイナスになっても、生活にあまり影響を受けないか、精神的に落ち着いていられるかなどの度合いをリスク許容度といいます。

リスク許容度は年齢、家族構成、収入、貯蓄額、労働状況、住宅ローン、投資に対する考え方や経験などにより異なります。

自分自身のリスク許容度を認識した上で資産運用をすることが大切です。

全国銀行協会「あなたのリスク許容度診断テスト」

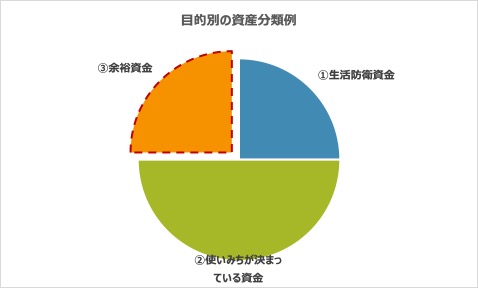

資産を目的別に分ける

ここ、めちゃくちゃ大切です。

資産運用をするなら、損失が発生しても生活への影響が出ないようにしておく、できるだけ平常心でいられるようにしておくことが重要です。

そのためには、資産を目的別に分けて投資をしない「生活防衛資金」を確保しておくことが大切です。

私は投資を始めた頃、金融商品の値下がりによって精神的に落ち着けなかった経験があります。

資産運用には、投資を邪魔する感情のコントロールが重要だと言われています。

投資を邪魔する感情や私の失敗談にご興味がありましたら下記の記事をお読みください。

① 生活防衛資金を確保しておく

生活防衛資金の確保とは、万が一の事態に備えて生活資金を確保しておくことです。

生活をしていると病気や怪我、災害などのさまざまなリスクがあります。

運用している金融商品が暴落しても、当面は生活が続けられるように生活資金を確保しておくことが生活に対する影響度を減らし、平常心を保つことにつながります。

生活防衛資金がないと、下落した金融資産を売却して生活費を捻出する必要があり、売却のタイミングを図りにくくなります。

また、個人型確定拠出年金(iDeco)のように原則解約ができない流動性の低い金融資産もあるので、注意しましょう。

私は1年間の生活費を目安に確保しています。

② 使いみちが決まっている貯蓄を確保する

次に住宅資金や教育資金のように使い道が決まっている貯蓄は、生活防衛資金とは別に確保することが望ましいとされています。

私は資金をためて少しづつリフォームをしています。

このような資金はいずれ使用することが決まっているので、目的別貯蓄として管理するようにしましょう。

③ 余裕資金

生活防衛資金と使い道が決まっている貯蓄を確保した上で残った余裕資金が、運用可能な資金と考えることができます。

相場の急落や万が一の事態が起きた際、生活に影響が出ないよう資産を分類してから資産運用を始めることが大切です。

左図の③の余裕資金を計算して、資産運用をしましょう。

株式投資を始めた頃、株価が値下がりすると損したことばかりが気になって売却してしまうことが何回もありました。

当時の私は、感情に左右されてしまい、高く買って、安く売るという、本来すべき行為とは逆の行為を繰り返していました。

投資には「儲けたい」と「損したくない」など感情のコントロールが必要と言われていますが、直面するとコントロールは難しかったです。

現在は、ETFの「長期・分散・積立」投資をメインにしています。個別株は短期の売買で利益を上げるのではなく、長期的に配当金を得るスタイルに切り替えて資産運用をしています。

資産運用のリスクを減らす「分散投資」

資産運用のリスクを減らす方法として、金融資産を分散させる(分散投資)ことが大切です。

また、運用期間を長くとる「長期投資」やドルコスト平均法を活用した「積立投資」もリスクの軽減に有効とされています。

運用期間を長く取ることは運用期間の分散になりますし、積立投資は投資タイミングの分散になります。

① アセットクラスを分散して投資する

アセットクラスとは、株式や債券など資産のグループのことを言います。

このアセットクラスを複数組み合わせることをアセットクラスの分散といいます。

異なる値動きをするアセットクラスを組み合わせて投資を行うことで、一部のアセットクラスが下落しても全体として大きなダメージを免れることができるため、アセットクラスの分散はリスクを減らす方法として効果的であるとされています。

② 地域を分散して投資する

複数の地域を組み合わせることで、投資対象が存在している国や地域の状況による値動きを分散します。

世界中には景気の良い国や地域もあり、悪い国や地域もあります。

また、世界を投資対象とすることで、世界経済の成長による恩恵を受けることも可能になります。

1990年以降の日本の経済低迷を指して「失われた20年」と言われるなかで、中国や米国の経済は大きく成長してきました。

マネックス証券はじめての米国株より

世界全体のGDPは1960年と2019年を比較すると約60倍の規模になっています。

経済産業省HPより

金融資産の組み合わせ(ポートフォリオ)

自分のリスク許容度や期待するリターンなどからアセットクラスの組み合わせを決めて、具体的な金融商品に置き換えたものをポートフォリオと言います。

金融商品を購入する際は、アセットクラスや地域を組み合わせた投資信託から始めることがおすすめです。

例えば、「eMAXIS Slimシリーズ」では、日本のTOPIXに採用されている株式や、世界中の株式に投資する投資信託を選ぶことができます。

③ 長期間の運用をする(複利の効果)

投資期間を長くすること(長期投資)もリスク軽減になります。

短期間では値上がり値下がりが大きくても、数十年という期間では値上がり傾向にあるため短期保有に比べると長期間保有することで収益が安定するとされています。

また、長期間保有することで複利効果も得られます。

複利効果とは、運用で得られた利益を元本に加えて再投資することで、更に利益を生む効果のことをいいます。

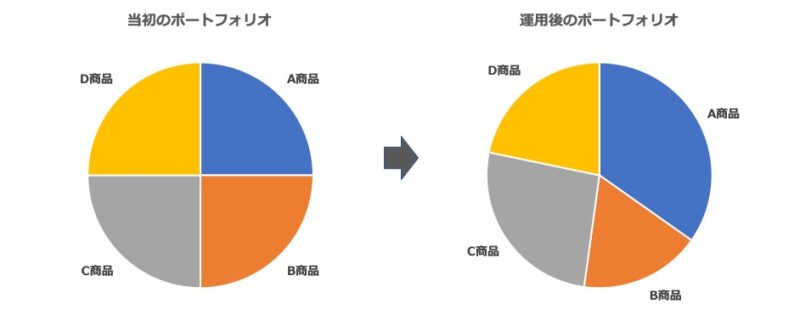

リバランスについて

長期投資をしていると投資商品の値動きにより、分散させていた金融資産の組み合わせ(ポートフォリオ)の比率が崩れてしまう場合があります。

リバランスとは、崩れてしまったポートフォリオを元に戻すことを言います。

上記グラフの場合、値上がりにより高くなったA商品とB商品を売却して、値下がりで低くなっているB商品とD商品を購入して当初のポートフォリオの割合に戻します。

リバランスを行うタイミングは、定期的に行う方法と、一定比率バランスが崩れた時に行う方法の2種類があります。

④ タイミングを分散して投資する

金融市場は常に変動しており、急騰や暴落による値動きがあります。

値動きを予測することは難しく、一度にまとめて購入してしまうとリスク(振れ幅)が大きくなってしまいます。

投資のタイミングを複数回にすることで高値で買う時、安値で買う時のリスクを分散できると考えられます。

購入時期を分けてリスクを軽減する手法として、定期的に一定の金額で買い増していく方法(ドル・コスト平均法)が知られています。

ドル・コスト平均法を用いた定期積立は、長期間の投資において効果を発揮するとされ、時間やタイミンを分散させる手法として活用されています。

投資のコストと税金を減らす

投資にかかるコストや税金が安いほど利益は大きくなります。

長期間運用するほど運用成績の差が大きくなるので、コストや税金も意識しましょう。

投資にかかるコストを考える

株式であれば売買手数料がかかりますし、外貨なら為替手数料がかかります。

投資信託の場合も売買手数料や信託報酬などの費用がかかります。

あらかじめ金融商品の目論見書などで費用を確認しましょう。

税金

金融資産の売却により得た利益や受け取った配当金・分配金には約20%の税金がかかりますが、一定額の範囲で利益が非課税になる制度として「NISA」があります。

特につみたてNISAは、非課税保有期間が最大20年間と長く、長期・積立投資に適しており積極的に活用したい制度になっています。

金融庁HPより

まとめ

今回の記事では、投資初心者が資産運用のリスクを減らす方法について解説しました。

- 金融資産を生活防衛資金や使いみちが決まっている資金、余裕資金に分けて管理する。

- 分散投資を行う:①アセットクラスの分散、②地域の分散、③長期間投資、④積立投資

- 運用コストの安い金融商品を選ぶ

- つみたてNISAの活用

これから資産運用を始めようと考えている方にのお役立てばうれしいです。

最後までお読みいただきましてありがとうございました。

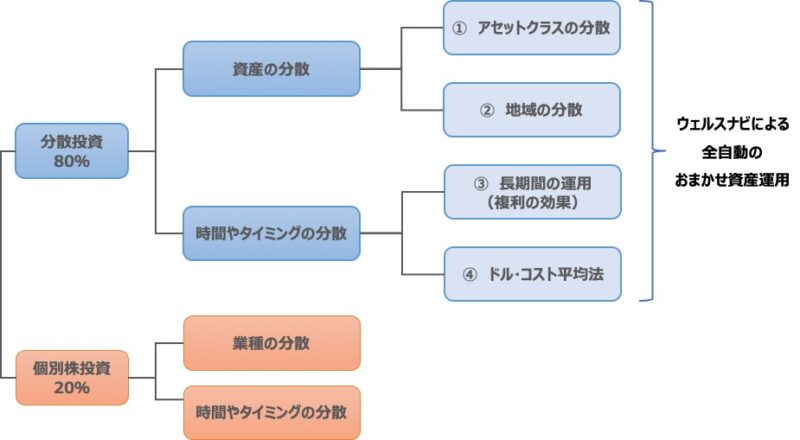

私は、資産運用をコア・サテライト戦略で実践しています。

コア・サテライト戦略とは、資産運用をコア(守りの資産)とサテライト(攻めの資産)分けて分散投資を行う方法です。

コア資産(80%)はウェルスナビ(WealthNavi)による長期・分散・積立投資、サテライト資産(20%)は個別株投資を行っています。

ウェルスナビは、これまで紹介してきた分散投資を全自動でおまかせ資産運用できるサービスです。

リバランスや分配金の再投資もすべて自動で行われるため、資産運用にかかる時間を他に使えるようになります。

ウェルスナビの運用成績は、「CEO柴山のWealthNaviでの運用実績」で公開されています。