最近米国投資を始めた方には、為替の状況や米国における株式相場の動きを不安に思っている方もいらっしゃるのではないでしょうか。

今回の記事では、投資初心者が不安に思う為替や相場の変動に対する考え方をご紹介します。

・円安(ドル高)は米国株投資にどのような影響があるのか

・円安(ドル高)で含み益が出ている状況で資産を売却したほうが良いのか

・資産形成(長期・積立・分散)の立場から取るべき行動を考えてみる

こんにちは、ヒデです。

私は2017年から老後の資産形成を目標に資産運用を続けています。

失敗などの投資経験を積むことで、私の投資スタイルは【長期・積立・分散】になりました。

私と同じように投資経験が少なく、手間もかけたくない投資スタイルを目指している方の参考にしていただきたいと思います。

投資の判断について

この記事は私の経験に基づいた考えであり、投資の勧誘を目的としたものではありません。

投資商品や投資の時期などの決定については、ご自身で判断をお願いいたします。

円安(ドル高)は米国株投資にどのような影響があるのか

円安とは「(他の通貨と比べて)円の価値が下がること」です。

保有する対外資産は増えますが、対外資産の購入に必要な金額も増えることになります。

円安になるほど対外資産は増える事になります。

例えば、1ドル100円の時に10ドルの米国株100株は日本円で10万円の価値ですが、

円安で1ドル130円になると10ドルの米国株100株は日本円で13万円の価値になります。

つまり、円安により日本円に換算した米国株の価値が3万円増えたことになります。

一方、円安になるほど米国株を購入する際に必要な資金が増えます。

例えば、10ドルの米国株100株を購入する場合、

1ドル100円の時は10万円必要ですが、1ドル130円(円安)になると13万円必要になります。

つまり、円安により10ドルの米国株100株購入するのに3万円余計に費用が必要になります。

現在(2022年6月)の状況は、円安(ドル高)に米国の株安が併存しているので状況が複雑になっていると思います。

円安(ドル高)で含み益が出ている状況で、資産を売却したほうが良いのか

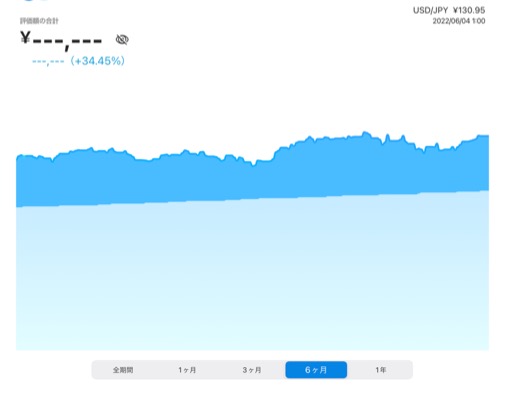

私が積立投資をしているウェスルナビ(WealthNavi)は米国ETFに投資をしています。

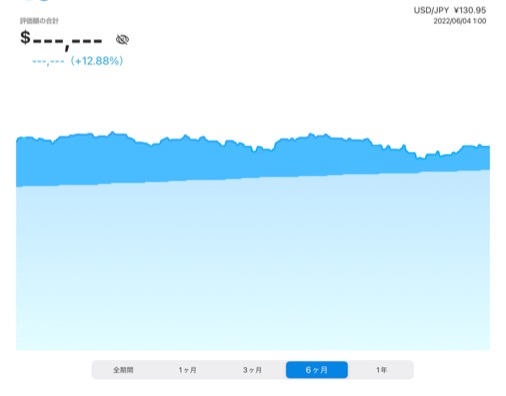

ウェルスナビ(WealthNavi)の直近6か月間のトレンドを示します。

こちらのグラフを作成した時のドル円のレートは130.95円でした。

円ベースでの利益率は34.45%、ドルベースでの利益率は12.88%となっています。

米国では、インフレの懸念と金利の上昇で株価が下落していますが、急速に進む円安により円ベースの評価額は維持されている状況です。

この様な市場環境の中で、円ベースの評価額が下がる前に売却して利益を確保したくなる方もいらっしゃるのではないでしょうか。

私は2017年から2年間、日本株の短期売買をしていました。

特に知識もなく感覚で短期売買していたので、利益が上がらないだけではなく、仕事に集中できなくなるほど焦燥感に駆られてしまいました。

その時の失敗から、仕事をしながら投資をするには短期売買で利益を目指すのではなく、「長期・積立・分散」で資産形成を目指すことにしました。

長期目線で投資を行うようになってからは、評価額に一喜一憂することもなくなりました。

そして、捻出した時間でブログを書いて収入の柱が増えるようにチャレンジしています。

私としては、現在の状況に左右されることなく、これまで通り「長期・積立・分散」の投資スタイルを続けていきます。

ご興味がありましたら、「私の投資経験をご紹介します」をお読み下さい。

【長期・積立・分散】の投資スタイルから取るべき行動を考えてみる

資産運用の王道は「長期・積立・分散」といわれています。

投資を長期的に積立をしながら継続すること、投資先を複数に分散させることによって、安定的な収益と資産運用が期待できます。

この「長期・積立・分散」の投資スタイルは、投資初心者の方でも実践できる投資スタイルです。

「ダイワファンドラップ」はオームページより

資産運用の王道は「長期・積立・分散」であることは理解しているのですが、自分の資産の評価額が下がったり、ドル円のレートが変わったりすると冷静になれない時があるかもしれません。

冷静に投資を続けるために3つのヒントをご紹介します。

損をしたくない感情で投資をしない

「投資はメンタルとの闘い」と言われるほど感情が左右します。

この感情については、行動経済学で研究されており「人は心理的な影響によりしばしば不合理な意思決定をしてしまう」ことがわかっています。

よく知られている「損失回避性」で考えてみましょう。

人は損をすることを極端に嫌うため、利益が出ている場面では「売らないと下がるかもしれない」、「一旦売って利益を確保したい」気持ちが強くなります。

株価が下がって損をしている場面では「いま売ると損だから売りたくない」という気持ちが強くなります。

感情のまま投資をしてしまうと、少ない利益で売ってしまったり、売らずに損を拡大してしまったりすることがあります。

売買で利益を得るためには、購入のタイミングを決める事ができる知識や自分なりのルール作りが重要になります。

市場に居続ける

投資をする際に「いつ買って、いつ売るのか」のタイミングを取ることができれば大きなリターンを得ることができます。

しかし、現実的にはどの銘柄がいつ上がり初めて、いつ下がり始めるのかのタイミングを取って利益を上げることは投資初心者には容易でないと思います。

米国の株価指数であるS&P500の18年間の変動を調べたところ、もっとも株価が上がった30日間だけで上昇幅の4割近くを占めていたそうです。

もし18年間のうち、この30日間にS&P500の利益の4割が失われたことになります。

この30日は連続しておらず、訪れるのかわかりません。いつ来るのかわからないタイミングを逃さないようにするには「保持し続ける=市場に居続ける」ことが大切です。

余裕資金で投資をする

「余裕資金で投資をする」これは有名な投資の教えです。

余裕資金のとらえ方は人により様々だと思いますが、私は使う予定のないお金だけを投資に活用しています。

使う予定があるお金を投資に回してしまうと、相場の変動により神経をすり減らしてしまうことになりかねません。

投資で冷静な判断ができるようにするためには、「生活防衛資金の準備をしておく」と「余裕資金で投資をする」が大切です。

この二つのルールを守ることで、感情に左右されず、市場に居続けることができるようになると思います。

最後に

今回は為替の状況や米国における株式相場の動きを不安に思っている方に投資に対する考え方をご紹介しました。

冷静に、市場に居続けて、資産形成を続けるヒントになれば幸いです。

最後までお読みいただきましてありがとうございました。