従業員持株会は、従業員が自分の勤めている会社の株式を毎月給与から天引きして積み立てる制度です。

会社にとっては、従業員株主が増え株主が安定化して買収対策などの効果があります。

従業員にとっては、奨励金が支給されたり、長期間積み立てる事で資産形成につなげることができます。

こんにちは、ヒデです。

私は従業員持株会に32年間投資をしてきました。

従業員持株会で長期間投資をしてきた私が『従業員持株会に入る前に理解しておきたいこと』をわかりやすく説明します。

記事の最後に【私が長期間投資を続けてきた持株会の評価額】をご紹介します。

この記事を読んでほしい人

- 従業員持株会に入ろうか迷っている人

- 従業員持株会のメリット・デメリットを理解したい人

- 定年近くまで長期投資をした結果を知りたい人

投資の判断について

この記事は私の経験に基づいた考えであり、投資の勧誘を目的としたものではありません。

投資商品や投資時期などの決定については、ご自身で判断をお願いいたします。

従業員持株会の仕組みについて

従業員持株会は、従業員が自分の勤めている企業の株式を定期的に購入し、従業員の中長期的な資産形成を支援する制度です。

毎月、給与から一定額を天引きし、勤めている会社の株式を積み立て購入します。

株式の取得にあたり、会社から奨励金が拠出されたり、給与から天引きされるなど簡便に資産形成ができるようになっています。

一般的に上場企業の従業員が自社の株式を売買することはインサイダー取引になる恐れがありますが、持株会に入会して自社株の取引をすることはインサイダー取引にならないとされています。

奨励金の支給条件や売却のルールなど、勤務先の持ち株制度の詳細を確認しましょう。

従業員持株会で資産形成をするメリットとデメリット

従業員持株会で資産形成をするとどのようなメリットやデメリットがあるのでしょうか。

従業員が資産形成をする視点から説明をします。

メリット

1.少額で自社株の購入ができる

通常の株式取引は単元ごとに行われます。

例えば、1株3,000円で1単元が100株の株式の取引をする場合は、3,000円×100株=30万円の資金が必要になります。

一部の証券会社で行われている単元未満株(ワン株など)においても、取引には一株以上の資金(今回の例では3,000円)が必要になります。

しかし、従業員持株会では、毎月の拠出金額(口数)に応じた持ち分となるので、仮に月1,000円を拠出した場合は毎月1/3株が積み立てられることになります。

2.資産形成を始めやすい

従業員持株会では、拠出が給与や賞与から『天引き』されるため、自分の手間をかけずに積立投資が可能になります(先取り貯蓄)。

また、株式の売却には、社内手続き等の手間がかかるので、『貯めやすく、売却しにくい=資産形成しやすい』制度であると言えます。

拠出金額は毎月一定金額なので、株価が低い時には購入口数が多く、株価が高い時には購入数が少なくなる『ドルコスト平均法』と同じ仕組みになり長期的な資産形成には有効は方法と言えます。

先取り貯蓄(給与天引き)は資産形成に有効なシステムです。

先取り貯蓄を活用する事で、手間なく資産形成をすることができます。

先取り貯蓄を継続するためには、ライフプランに合わせて無理のない「給与天引き金額」を設定することが重要です。

3.奨励金が支給される

従業員持株会に入会して自社株を購入する場合、会社から奨励金が支給されることがあります。

例えば、奨励金を10%支給している会社の場合、1万円の拠出に対して1千円の奨励金が加わり1万1千円分の株式を購入できることになります。

奨励金の支給条件など、勤務先の持ち株制度を確認しましょう。

4.配当金が得られる

従業員持株会においても、株式の持ち分に応じた配当を得ることができます。

奨励金が支給されることにより、自分で拠出した金額以上の株式を取得して、その持分に応じた配当を得ることができます。

配当金は原資として再投資されるため複利の効果を得ることはできますが、受け取って使うことができないので注意しましょう。

デメリット

1.自由なタイミングで拠出金額を増減できない

購入金額を事前に設定して定期拠出をするため、値下がりしたタイミングで購入するなどリアルタイムに拠出金額を増減することができません。

2.すぐに売却できない

持株会の株式を売却するためには証券会社に個人口座を作り、持株会口座から個人口座に株式を移してから売却することになるので現金化するまでに手間と日数がかかります。

通常の上場企業の株式の場合、証券取引が行われている時間であれば売却して現金化が容易なので従業員持株会による持ち分は流動性の面からデメリットとなります。

3.集中投資(1社かつ自社)により、二重のリスクになりやすい

投資の基本は長期・分散・積立ですが、従業員持株会による自社株への投資は『個別株投資』になります。

個別株に対する積立金額が従業員持株会ばかりになると、1銘柄への集中投資になってしまうので大変リスクが高くなります。

金融資産全体の分散を考える必要があります。

また、給与を得る企業と投資先企業が同一になるため、自社に対する依存度が高くなり、業績が悪化した場合のリスクが大きくなります。

万が一、勤務先の業績が悪化した場合、収入減と配当減のダブルパンチを受けることになります。

二重のリスクを避けるためには、自社に対する依存度が高まりすぎないように、持株会に対する投資金額を抑えるなど資産の分散に注意が必要です。

4.株主優待や議決権がない

一般的な株式の取得目的には配当に加えて、株主優待を得ることもあります。

しかし、従業員持株会の場合は持株会の名義で管理しているため株主優待は受け取れません。

また、議決権もありませんので注意しましょう。

従業員持株会について理解しておくこと

1.奨励金に惑わされないこと

奨励金が支給されることで、お得な感覚を持つかもしれません。

私自身も10%の奨励金が支給され、10%のリターンが得られているような感覚で継続してきました。

奨励金は毎月の拠出額に対して一定の割合で支給されることを正しく理解する必要があります。

一方、配当金は持ち株数に対する割合になるので、奨励金と異なり複利効果を得られることがポイントです。

毎月1万円の積立の場合、所有株式数に関わらず、一定割合の支給額です。

所有株数が10株の人も、1000株の人も毎月の投資金額が同じなら奨励金の金額は同じです。

配当金は1株あたりの金額なので、所有する株数の増加に比例して受け取る金額が増えます。

奨励金の支給率と配当の利回りを混同しないように注意しましょう。

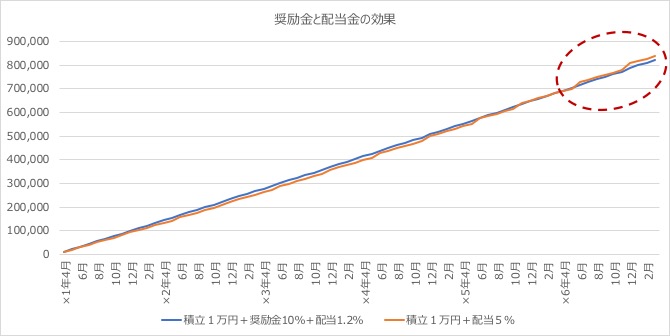

具体例で計算してみます。

条件:株価の変動は無し、配当金は全額再投資

持ち株会の例

・毎月の拠出金額:1万円

・奨励金:10%(1,000円)

・配当金:1.2%(0.6%を年2回)

高配当株の例

・毎月の拠出金額:1万円

・配当金:5.0%(2.5%を年2回)

今回の例では、4年目までは奨励金の拠出によって、持株会の評価額が高配当株を上回りました。

5年目からは、配当金の複利効果が大きくなり始め、総評価額は『持ち株会 < 高配当株』になりました。

実際の運用では、株価の変動がありますし、配当利回りも一定ではありません。

計算上ではありますが、勤務先が高配当企業であるほど持ち株会に入会して資産形成をする意義は大きくなります。

一方で、勤務先が配当利率の低い企業である場合は、資産形成のスピードは遅くなります。

このあたりを考えて持株会の入会を検討すると良いと思います。

私の従業員持株会の評価額は、年3%程度の成長率と同じくらいでした。

今回の記事でご説明したメリットやデメリットを十分理解して従業員持株会に入会するべきだったと思います。

2.配当金は再投資されること

従業員持株会では、保有株式に対する配当金は、再投資されるため現金を受け取ることはできません。

配当金を現金で受け取るためには、持株会から株式を引出し、証券口座個人名義で株式を保有する必要があります。

持株会から株式を引き出す方法については、勤務先の持ち株制度を確認しましょう。

拠出金額の増減や売却のタイミングに制限があること、流動性が低いため急な資金需要に対応できないことも併せて理解しておく必要があります。

3.個別株投資と同じであること

持株会による自社株の購入は『個別株投資』と同じであると考える必要があります。

個別株と同様に考えて資産全体における『個別株投資』の比率が上がりすぎないようにリスクをコントロールすることが大切です。

投資のリスクを下げるためには、『コア・サテライト戦略』の記事をお読み下さい。

4.値上がり益を期待するのか、配当金を期待をするのか

従業員持株会による株式取得で期待する利益は「値上がり益」に期待するのか「配当金」に期待するのか、ご自身の投資スタイルについて考えておく必要があります。

「値上がり益」を期待する場合には、株価が値上がりした際にぱっと売却できることが重要です。

しかし、持株会はインサイダー取引を防止するために自由なタイミングで売却することが難しい制度になっています。

「配当金」を期待する場合は配当額や利回りが重要になります。

一般的な個別株投資と持株会の運用成果を冷静に比較してみましょう。

従業員持株会で32年間投資を続けた結果

- 拠出金:598万円

- 株数:2900株

- 評価額:1060万円

- 期間:32年間

実際の拠出金は一定金額ではなく増減していますが、拠出金を均等に投資した場合の参考値として運用カーブを示しています。

2003年頃までは、拠出金額も少なく、株価の上昇もなかったため、評価額が上がっていません。

2006年頃から、株価上昇と共に評価額も上昇しました。

私の場合は、32年間を平均3%で投資した場合と同程度の結果になりました。

一般的な投資リターンを4〜5%と考えると、特に高いリターンを得られるまでの値上がりはしていない状態です。

- 保有株式のうち、自社株への投資比率が高くなりすぎてしまったこと

- 配当利回りが2%程度なので、利回りが高い銘柄ではないこと

対策として、持株会から株式を引き出したいと考えています。

引き出すことで配当金を受け取れるようになるので、配当金を高配当×連続増配銘柄に投資をすることで、保有株式の分散と利益率を高めていきます。

最後に

従業員持株会という制度には、さまざまなメリットやデメリットがある事をご紹介しました。

特に、二重のリスクになりやすいこと、奨励金に惑わされないことを理解する必要があります。

今回の内容が、従業員持株会をしている方、入るべきか考えている方の参考になればうれしいです。

最後までお読みいただきましてありがとうございました。